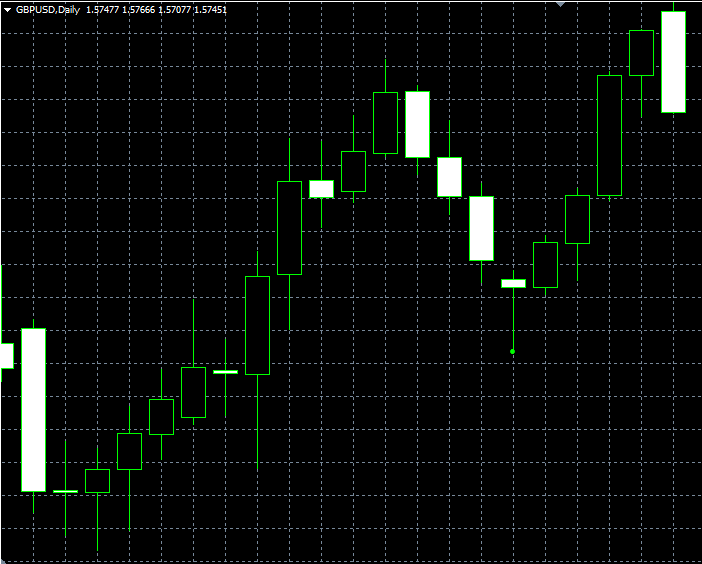

Các mẫu Hammer và Hanging Man (kanazuchi / tonkachi và kubitsuri) đều bao gồm một thân nến duy nhất. Chúng có bóng dưới khá dài và thân nhỏ cái mà được đặt ở đầu dãy giao dịch hàng ngày, hoặc một nơi nào gần đó. Chúng đôi khi được gọi là các trường hợp đặc biệt của các thân nến Tonbo / Takuri.

Hammer được đặt tên như vậy bởi vì nó "có hình dáng cái búa" phía dưới. Nó xảy ra khi một xu hướng giảm. Cái búa trong tiếng Nhật (tonkachi) cũng có nghĩa là mặt đất hoặc đất. Đối với Hanging Man, nó xảy ra ở đầu xu hướng. Tên của nó xuất phát từ thực tế rằng thân nến này phần nào gợi nhớ đến một người đàn ông treo cổ.

Một thân nến tương tự như Hammer được gọi là đường Takuri. Từ tiếng Nhật có nghĩa là leo lên một sợi dây thừng. Mẫu đường Takuri có bóng dưới dài gấp ba lần chiều dài thân, trong khi chiều dài tối thiểu của bóng Hammer chỉ gấp hai lần chiều dài của thân nến.

Một số nguyên tắc để nhận dạng mô hình:

- thân nến nhỏ nằm gần đầu trên của phạm vi giao dịch;

- màu sắc thân nến không quan trọng;

- theo quy định, bóng dưới dài gấp 2-3 lần thân nến;

- bình thường, nến không có bất kỳ bóng trên nào. Hoặc nếu có bóng, nó hầu như không nhìn thấy được.

Nếu chúng ta quan sát chi tiết mô hình Hammer, chúng ta có thể thấy như sau: thị trường đang trong xu hướng giảm do đó phản ánh một xu hướng giảm nhất định. Khi thị trường mở cửa, giá giảm mạnh nhanh chóng. Sau đó nó bắt đầu tăng, và thị trường cuối cùng đã tiếp cận các mức cao của phiên. Nếu giá đóng cửa cao hơn giá mở cửa thị trường, thì thân nến màu trắng. Tình trạng này có xu hướng thiên về tâm lý lạc quan hơn. Nó cũng có thể được xác nhận bởi giá mở cửa cao hơn với mức giá đóng cửa thậm chí cao hơn vào ngày giao dịch kế tiếp.

Nói về Hanging Man, thị trường đang chịu ảnh hưởng của người mua vì xu hướng tăng. Để Hanging Man xuất hiện, giá phải rớt thấp hơn so với mức mở cửa. Sau đó, nó sẽ tăng và sau đó đóng cửa gần các mức cao nhất. Đó là thời điểm khi người ta nhìn thấy bóng dưới dài, cái mà cho thấy mức độ mà giá có thể sẽ giảm. Nếu thị trường mở cửa thấp hơn vào ngày hôm sau, thì nhiều nhà giao dịch, những người mà đang giữ vị trí mua, sẽ tìm kiếm một cơ hội để bán.

Các đặc điểm để nâng cao tín hiệu từ Hammer hoặc Hanging Man là bóng dưới khá dài, không có bóng trên (gần như Doji), và một xu hướng trước đó mạnh mẽ cũng như màu sắc thân phản ánh tâm lý khi đối diện với xu hướng trước đó. Với tất cả các đặc điểm này kết hợp lại, Hammer thay đổi thành thân nến Takuri. Đường Takuri thường nhiều chiều hướng giá lên hơn so với mô hình Hammer.

Màu sắc thân của Hanging Man và Hammer có thể truyền tải một lượng lớn thông tin. Mô hình Hanging Man với thân đen chứa nhiều chiều hướng giảm hơn so với thân trắng. Tương tự như vậy, mô hình Hammer với thân trắng sẽ chứa nhiều chiều hướng giá lên hơn so với thân màu đen.

Khi Hammer hay Hanging Man xuất hiện, điều quan trọng là chờ đợi một số xác nhận, trong đó có thể chỉ đơn giản là động thái của việc mở cửa ngày hôm sau. Tuy nhiên, sẽ tốt hơn nếu chờ đợi mức đóng cửa đã xác nhận. Nếu Hammer xuất hiện, giá đóng cửa thậm chí phải cao hơn vào ngày hôm sau. Trong trường hợp này, bạn có thể mở vị trí đầu cơ giá lên.

Cần lưu ý rằng Hammer và Hanging Man đều được làm từ chỉ một thân nến và không thể phân chia thêm nữa.

Đối với các mô hình liên quan, Hammer và Hanging Man được coi là các trường hợp đặc biệt của Dragonfly Doji. Trong hầu hết các trường hợp, nó sẽ chứa nhiều xu hướng giảm hơn so với Hanging Man.

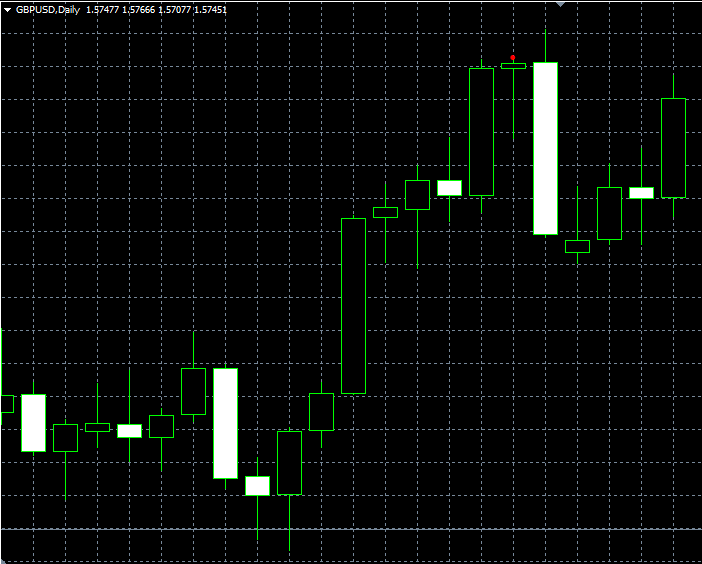

Mô hình Engulfing bao gồm hai phần thân với màu sắc đối lập. Thân của ngày thứ hai hoàn toàn nhấn chìm thân của ngày hôm trước. Trong mô hình này, bóng không quan trọng. Thân nến này cũng được gọi là đường Embracing (daki). Nó hoàn toàn bao trùm thân nến của ngày hôm trước. Nếu mô hình này tiếp cận đỉnh thị trường, nó cho thấy một sự thay đổi của tâm lý thị trường sang bán. Sau một xu hướng đi lên, Yin Tsutsumi được gọi là Final Daki và trở thành một phần của Sakata.

Ngày đầu tiên của mô hình Engulfing có thân nến nhỏ trong khi ngày thứ hai có thân dài. Khi các biến động giá trong ngày thứ hai mạnh hơn nhiều so với ngày đầu tiên, nó có thể phản ánh một kết thúc có thể cho xu hướng trước đó. Nếu mô hình giảm Engulfing xuất hiện sau một chuyển động dài, nó tăng cơ hội rằng nhiều người mua đã mở các vị trí mua. Do đó có thể không đủ tiền để tiếp tục xu hướng thị trường đi lên nguyên vẹn.

Mô hình Engulfing là khá giống với ngày bên ngoài truyền thống. Cũng giống như trong mô hình Engulfing, những ngày bên ngoài cho thấy giá vượt ra ngoài phạm vi trước đó, với mức giá đóng cửa tiến tới xu hướng mới.