Широкомасштабный кризис стоимости жизни Великобритании угрожает полной остановкой роста национальной экономики. Ожидается, что потребители и предприятия будут ограничивать расходы по мере роста налогов и роста инфляции до 10%. С учетом этого максимум, которого можно достигнуть по объемам производства в четвертом квартале, – едва ли намного превысит данные последнего квартала 2021 года.

Перспективы фунта стерлингов выглядят все более мрачными

В отчете, опубликованном 8 июня, ассоциация производителей Великобритании заявила, что экономика едва удерживает позиции во втором и третьем кварталах и даже немного сократится в последние три месяца года. В целом за 2023 год ВВП вырастет всего на 0,6%, что гораздо ниже официального прогноза от Банка Англии.

Великобритания все больше рискует впасть в рецессию, поскольку рост цен снижает уровень жизни домохозяйств и увеличивает расходы, которые приходится нести компаниям и их сотрудникам.

Организация экономического сотрудничества и развития вторит ассоциации производителей, подтверждая, что в следующем году рост рискует остановиться, поскольку потребительские расходы сократятся перед лицом роста цен. ОЭСР и Международный валютный фонд утверждают, что Великобритания сталкивается с самой высокой и наиболее устойчивой инфляцией среди промышленно-развитых стран Большой семерки.

Ценовое сверхдавление

Так, инфляция достигла 40-летнего максимума в 9% в апреле, и ожидается, что этот уровень еще даже не достиг пика, который придется традиционно на октябрь, когда прогнозируется дальнейший резкий рост счетов за электроэнергию.

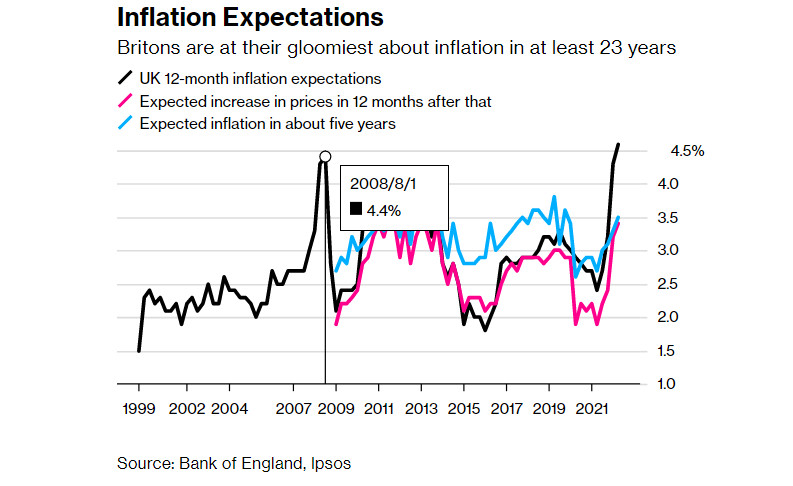

Потребители, опрошенные в мае, ожидали, что цены в магазинах вырастут на 4,6% в течение следующих 12 месяцев. Этот показатель вырос с 4,3% в феврале и 2,4% год назад.

Ожидается, что даже через пять лет инфляция будет на уровне 3,5%, что намного выше целевого уровня в 2%.

В целом более трех из каждых четырех взрослых британцев обеспокоены ростом стоимости жизни, причем наибольшую обеспокоенность выражают люди с низким доходом и незащищенные слои населения. 77% людей старше 16 лет «очень или в некоторой степени обеспокоены» инфляционным шоком согласно опросу, проведенному Управлением национальной статистики после роста цен на электроэнергию в апреле. А 68% обеспокоенных сообщают, что они уже тратят меньше на предметы первой необходимости.

Все это приводит к падению спроса на товары британских производителей. В связи с этим банкротства в экономике Британии усилились.

Хотя общие показатели неплатежеспособности компаний и предпринимателей за первые три месяца этого года были примерно такими же, как и в 2021 году, общая картина куда хуже, если исключить самые мелкие фирмы и компании, которые были ликвидированы в период платежеспособности.

По данным управления по банкротству, количество заявок, поданных в качестве неплатежеспособных, увеличилось более чем вдвое в первом квартале, а предварительные ориентировочные данные за апрель показывают рост на 21% по сравнению с прошлым годом. И эта тенденция вряд ли утихнет, поскольку рост стоимости энергии и материалов усложняет жизнь британским предприятиям.

По данным другого частного исследования, в конце марта почти 1900 британских компаний находились в критическом финансовом положении, что на 19% больше, чем годом ранее.

Потребительские расходы и инвестиции в бизнес по ожиданиям производителей в этом году также вырастут меньше, чем прогнозировалось ранее, и практически не увеличатся в 2023 году.

Председатель ассоциации выразил огромную обеспокоенность положением промышленности на острове.

Решительный Банк Англии

Тем не менее Банк Англии настроен пока более чем решительно.

Чего стоит только одно заявление казначея центрального банка Британии Риши Сунака о том, что ни одно из английских банковских учреждений не имеет оснований требовать государственной помощи в случае кризиса.

Заявление возникло не на пустом месте. Перед этим восемь крупнейших финансово-кредитных учреждений, включая HSBC Holdings, Plc Lloyds Banking Group Plc и Barclays Plc, провели традиционную самооценку активов.

Так называемая оценка разрешимости публикуется впервые. Банк Англии приказал кредиторам проверить себя в 2019 году, но первоначальный крайний срок публикации был отложен из-за вспышки Covid. Оценка будет повторяться в 2024 году, а затем каждые два года.

Каждая фирма должна представить отчет, показывающий, как сверхважные важные сегменты - кредитование и прием депозитов - могли бы продолжаться, если бы фирма потерпела неудачу. Правила урегулирования нужны для того, чтобы дать властям или новому руководству время, необходимое им для реструктуризации фирмы или ее ликвидации.

В своем отчете, например, Barclays заявил, что отделение его розничных банковских операций от инвестиционно-банковских операций упростило группу и уменьшило вероятность того, что клиенты и клиенты будут подвергаться риску из-за сбоя в другой части компании или потрясений в компании.

Очевидно, что Банк Англии учел не только опыт 2008 года, когда налогоплательщики заплатили миллиарды фунтов стерлингов на поддержку таких организаций, как Королевский банк Шотландии. Насколько я понимаю, два пандемических года сверхмягкой политики, когда банки купались в дешевых займах, также были приняты во внимание. Эти финансы, как и в 2008 году, почти полностью утекли на финансовые рынки вторичных и спекулятивных инструментов, мало затронув финансирование реального производства.

Отчасти это стало последствием карантина, ведь и сами предприятия запрашивали меньше кредитов, поскольку не были уверены в возможности работать полноценно в условиях ограничений и угрозы очередной волны эпидемии.

И все же ощущение, что казначейство Британии, наконец, осознало необходимость именно адресной или хотя бы внутрисекторной помощи конкретно производителям.

Это также вполне логично с точки зрения снижения долговой нагрузки на британцев, которые теперь уверены, что их налоги не пойдут на выплату безумных дивидендов акционерам или премий руководству банков.

Серьезность намерений центрального банка подтверждается четко озвученной позицией, что даже если банк необходимо будет закрыть, клиенты смогут продолжать доступ к своим счетам в обычном режиме.

Но во всем этом есть большой подвох.

На самом деле для поддержания экономики нужно было предпринять этот шаг... два года назад. Сейчас резервы регулятора истощены, всевозможные фонды поддержки и развития давно исчерпаны, а тяжелые полгода все еще впереди.

И все же лучше поздно, чем никогда.

Банк Англии выразил уверенность, что ни одно из учреждений, попавших в обзор, не ожидает банкротство из-за того, что ни одно из них не является слишком крупным, чтобы нести в себе системные риски.

Немного беспокоит, что режимы урегулирования в значительной степени основаны на опыте кризиса 2008 года. Фактически мы не узнаем, насколько глубокой окажется нора, пока Алиса туда не прыгнет.

Планирование урегулирования для регулятора часто основывается на предположении, которое все реже оправдывается, что банк потерпит крах в пятницу вечером и что фирма и регулирующие органы смогут справиться с последствиями, пока рынки закрыты.

Доверие британцев к действиям Банка Англии неуклонно падает

Отчет показал, что общественное доверие к Банку Англии находится на рекордно низком уровне, и британцы ожидают, что инфляция выше целевого уровня сохранится в течение многих лет.

Согласно ежеквартальному исследованию отношения британцев к потребительским ценам, впервые за всю историю больше людей были недовольны, чем удовлетворены работой центрального банка, и нельзя сказать, что на это нет оснований.

Наряду со спадом одобрения - только 25% заявили, что довольны работой Банка Англии - респонденты заявили, что они более пессимистичны в отношении инфляции, чем когда-либо с момента начала опроса в 1999 году.

Эти результаты, несомненно, усилят давление на управляющего Банком Англии Эндрю Бейли и его коллег, чтобы на следующей неделе обеспечить беспрецедентное пятое подряд повышение процентной ставки. Можно ожидать повышения на четверть пункта, доведя общий объем роста ставки до 1,25%.

Это отнюдь не радужные новости, в первую очередь потому, что, если люди перестанут верить в способность центрального банка контролировать потребительские цены, существует риск того, что в качестве компенсации они будут добиваться повышения заработной платы, что может привести к самораскручивающейся спирали инфляции в стиле 1970-х годов, которая приведет к еще большему росту стоимости жизни.

Рост стоимости жизни отпугнет часть иммигрантов, которые находились в Англии ради заработка. А значит, за этим событием последует их отток, еще большая нехватка дешевой рабочей силы... и необходимость поднимать зарплату производителям вновь.

И это лишь внутренние экономические факторы. Конфликт на Украине, в котором Британия является заинтересованной стороной и поставщиком одной из сторон, непрекращающиеся вспышки коронавируса в Китае также ухудшают прогнозы.

В целом, будущее экономики Британии выглядят достаточно сурово. Очевидно, что под ударом окажется также и валюта Британии. А значит, можно ожидать дальнейшего развития тренда по валютной паре доллар/фунт.

GBPUSD: падение до паритета уже не сказки?

Риски стагфляции: привлекательные мишени в сложный период

Не все теряют от сильного доллара: ищем прибыльные сегменты внутри рынка

Сырьевые фьючерсы: альтернативное мнение

Инфляция, ее пики и стратегии «по тренду» - какая связь?