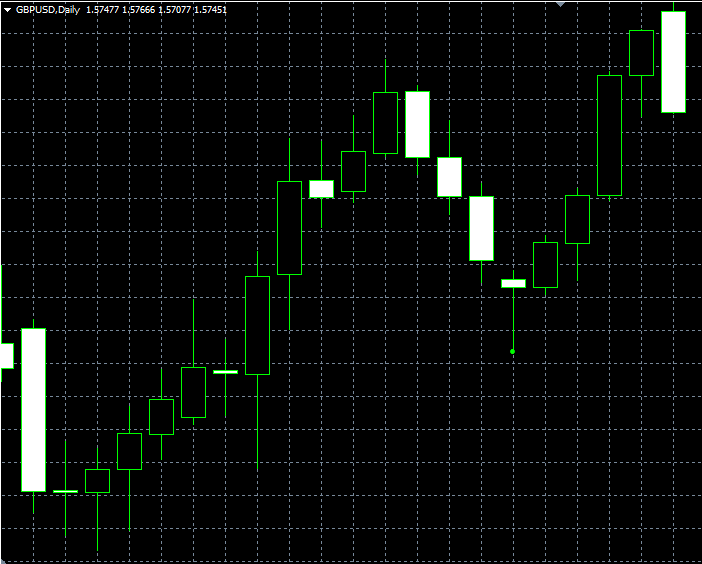

«Молот» и «висельник» (Hammer and Hanging Man) («каназучи»/«тонкачи» и «кубицури») включают в себя только одну свечу. У них довольно продолжительные нижние тени и небольшие тела, которые расположены на самом верху дневного торгового диапазона или поблизости. Их также называют особенными случаями свечей «томбо»/«такури».

«Молот» получил свое название по той причине, что выковывает дно, он появляется на понижательном тренде. Это модель «тонкачи», что в переводе с японского обозначает «земля» или «почва». Что касается висельника, то его можно заметить на вершине тренда, он чем-то напоминает висящего человека.

Следующая схожая с «молотом» свеча называется «такури». Это японское слово означает лазание по канату. У свечи «такури» нижняя тень длиннее тела в три раза. При этом минимальная длина тени «молота» только в два раза больше длины тела свечи.

Существует несколько принципов распознавания:

- небольшое тело расположено возле верхнего края торгового диапазона;

- цвет тела свечи не играет роли;

- длинная нижняя тень, как правило, в два или три раза длиннее тела;

- верхняя тень у свечи чаще всего отсутствует. Однако если она есть, то еле заметная.

Рассматривая подробнее «молот», можно сказать следующее: рынок находится в понижательном тренде, что говорит о присутствии «медведей». При открытии торгов цена стремительно направляется вниз. Далее она начинает увеличиваться, и рынок в итоге приближается к сессионному максимуму. В случае если цена закрытия выше цены открытия рынка, то тело свечи окрашивается в белый цвет. Такая ситуация еще больше благоприятствует «бычьим» настроениям. В качестве подтверждения можно назвать более высокую цену открытия при еще большей цене закрытия на следующий день торгов.

Если говорить о «висельнике», то из-за присутствия повышательной динамики на рынке правят «быки». Чтобы появился «висельник», цена должна упасть ниже уровня открытия торгов. Затем она должна пойти по направлению вверх и закрыться вблизи максимальных отметок. Это тот момент, когда можно увидеть появление длинной нижней тени и понять, как низко могут сократиться цены. Если на следующий день рынок открывается ниже, тогда трейдеры с длинными позициями начнут думать о возможности продажи.

Черты, усиливающие значение сигнала, исходящего от молота или висельника, — это достаточно продолжительная нижняя тень, отсутствие тени вверху (почти доджи), мощный предыдущий тренд. Сюда же относится цвет тела, показывающий настроение, противопоставленное предыдущему тренду. При стыковке всех вышеперечисленных особенностей молот превращается в свечу «такури». Следует отметить, что свечи «такури» в сравнении с «молотом», носят ярко выраженный «бычий» характер.

Цвет тела «молота» и «висельника» может о многом рассказать. Так, у «висельника» с черным телом характер самого настоящего «медведя», чего нельзя сказать о «висельнике» с белым телом. «Молот» же с белой окраской носил бы более выраженный «бычий» характер, чем тот, чья тонировка черного цвета.

При возникновении «молота» или «висельника» важно подождать подтверждения, в качестве которого может быть просто характер открытия на следующий день. Однако правильнее будет дождаться подтверждающего закрытия. Если на горизонте «молот», то цена закрытия на следующий день должна подняться еще выше. В таком случае можно занимать позицию «быка».

Надо отметить, что «молот» и «висельник», состоящие из одной свечи, не могут быть разделены.

Если говорить о родственных моделях, то «молот» и «висельник» являются особыми случаями так называемого «доджи-дракона». Чаще всего он был бы более выраженным «медведем», чем «висельник».

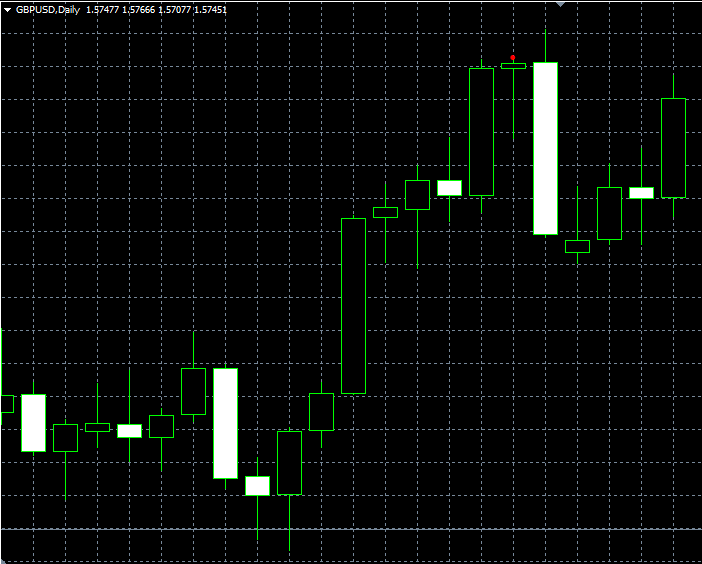

Модель поглощения состоит из двух тел, которые окрашены в противоположные цвета. Тело второго дня всецело поглощает тело предшествующего дня. В этой модели не стоит уделять внимание теням. Другую свечу называют обнимающей («даки»). Она целиком охватывает свечу прошлого дня. Если модель вплотную приблизилась к вершине рынка, это говорит о смене настроений в сторону продажи. После повышательного тренда «инь-цуцуми» называется «последней даки» и становится частью техники Сакаты.

Первый день модели является обладателем маленького тела, а второй — длинного. Так как ценовое движение второго дня значительно сильнее первого, оно может указывать на возможный закат предыдущего тренда. В том случае, если медвежья модель поглощения показывается после длительного движения, это увеличивает шансы на то, что многие «быки» уже заняли длинные позиции. Здесь не исключается вероятность отсутствия новых денег для сохранения повышательного тренда на рынке.

Модель поглощения довольно сильно напоминает обычный внешний день. Как и в модели поглощения, он даст цены, выходящие за рамки прошлого диапазона, при цене закрытия в направлении нового тренда.